Si bien los gobierno estatales y municipales disminuyeron la contratación de obligaciones financieras en el transcurso de este año, éstos continúan apostando principalmente por el refinanciamiento y cubrir insuficiencias de liquidez de carácter temporal, en lugar de detonar la actividad económica local mediante la inversión pública productiva.

De acuerdo con datos de la Secretaría de Hacienda y Crédito Público (SHCP), los financiamientos y obligaciones inscritos en el Registro Público Único ascendieron a 116,834 millones de pesos al cierre de la primera quincena de diciembre del 2019.

Este monto significó una caída de 38.5% anual, el primer descenso en los últimos cuatro años.

Este comportamiento derivó de la Ley de Disciplina Financiera de las Entidades Federativas y los Municipios (LDFEFM), creada en el 2016. Esto implica que la regulación implementada en el sexenio federal anterior exhibió efectos positivos en las finanzas públicas subnacionales, así como en la sostenibilidad de la deuda.

La LDFEFM tiene como fin establecer los criterios generales de responsabilidad hacendaria y financiera que regirán a las entidades y municipios del país, así como a sus respectivos entes públicos, para un manejo sostenible de sus finanzas.

El objetivo de este marco regulatorio es evitar que el nivel de endeudamiento aumente, frenando las prácticas que los gobiernos locales tenían anteriormente de contratar deuda sin control.

La LDFEFM tiene al Sistema de Alertas para clasificar el endeudamiento de todos los entes públicos locales que ostentan financiamientos y obligaciones inscritos en el Registro Público Único de la SHCP (sostenible, en observación y elevado), a través de tres indicadores: largo plazo, costo financiero y corto plazo.

La clasificación determina el techo de financiamiento neto al cual podrían acceder los estados: en endeudamiento sostenible, a un adicional máximo equivalente a 15% de sus Ingresos de Libre Disposición; en observación, a 5%, y en elevado, no podrá contratar obligaciones. Al cierre del tercer trimestre del 2019, ninguna entidad se ubicó en elevado.

Reformas

Debido a reformas a la Ley de Disciplina Financiera de las Entidades Federativas y los Municipios, publicadas el 30 de enero del 2018, su aplicación total en los presupuestos locales, en relación al acceso del techo de endeudamiento y prevista para el año pasado, comenzó en este ejercicio fiscal.

Dicho atraso lo aprovecharon estados y municipios. Entre enero y los primeros 15 días de diciembre del 2017, el monto original inscrito de financiamientos y obligaciones llegó a 80,070 millones de pesos, mientras en igual lapso del 2018, la deuda contratada fue de 190,017 millones; en los años 2015 y 2016 la cifra no rebasó los 20,000 millones.

Así, estados y municipios disminuyeron la inscripción de financiamientos para este 2019 por la aplicación total de la LDFEFM en los paquetes económicos locales (egresos e ingresos).

Sin sintonía

No obstante, la reducción de obligaciones financieras no va de la mano con el impulso a las economías locales y más en un contexto de debilidad económica nacional (caída de 0.03% a tasa anual desestacionalizada del PIB del país en los primeros nueve meses del 2019), lo que implicaría, de continuar así, menores participaciones federales para el 2020.

De los 116,834 millones de pesos contratados al cierre de la primera quincena de diciembre del 2019, 54.6% se destinó a refinanciamiento, 28.0% a cubrir insuficiencias de liquidez de carácter temporal, 15.2% a inversión pública productiva y 2.2% al binomio inversión pública productiva/refinanciamiento.

En igual lapso del 2018 y del 2017, el refinanciamiento también fue el primer destino de la deuda, con 66.5 y 84.3% de los montos totales en cada año, respectivamente; en el 2016, la inversión pública productiva presentó la mayor participación en la adquisición de obligaciones, con 61.2 por ciento.

El refinanciamiento es la contratación de uno o varios financiamientos, cuyos recursos se destinan a liquidar total o parcialmente uno o más financiamientos previamente contratados, es decir, no ofrecen un impacto económico y social al pagar deuda adquiriendo más deuda.

Las ventajas del refinanciamiento son las mejoras en las condiciones de mercado, como una menor tasa de interés, que reduciría el costo financiero; en la mayoría de estos procesos aumenta el plazo de pago (se hereda la deuda a las siguientes administraciones).

Por su parte, el concepto de cubrir insuficiencias de liquidez de carácter temporal se refiere al pago de sueldos, nóminas a proveedores, compromisos contractuales y costo financiero, principalmente.

Estos dos rubros no aportan un incentivo a la actividad económica, como sí lo hace la inversión pública productiva, que se define como toda erogación por la cual se genere, directa o indirectamente, un beneficio social.

Su finalidad es la construcción, mejoramiento, rehabilitación o reposición de bienes de dominio público; la adquisición de bienes asociados al equipamiento de dichos bienes de dominio público (mobiliario y equipo de administración, mobiliario y equipo educacional, equipo médico e instrumental médico y de laboratorio, equipo de defensa y seguridad y maquinaria) y la adquisición de bienes para la prestación de un servicio público específico, (vehículos de transporte público, terrenos y edificios no residenciales).

Diversos especialistas han mencionado que la mejor estrategia es impulsar la inversión pública productiva, ya que al detonar proyectos se generan mayores ingresos (vía consumo y carga tributaria), los cuales pueden dirigirse al pago de capital de la deuda o del servicio de la misma, sin necesidad de utilizar el refinanciamiento.

Cabe recordar que este 2019 se marcó por la curva de aprendizaje del nuevo gobierno federal, la cual retrasó el proceso presupuestal, y por los diferentes recortes que desconfiguraron el manejo de recursos (para el 2020 se estimó una caída real de 0.1% en el gasto federalizado); además, se añade la dependencia a la Federación, ya que más de 80% de los ingresos de los estados proviene de la administración federal, lo que indica bajos niveles de recaudación.

Los más

Al cierre de la primera quincena de diciembre del año en curso, 27 entidades, en algunos se integraron municipios, inscribieron obligaciones financieras.

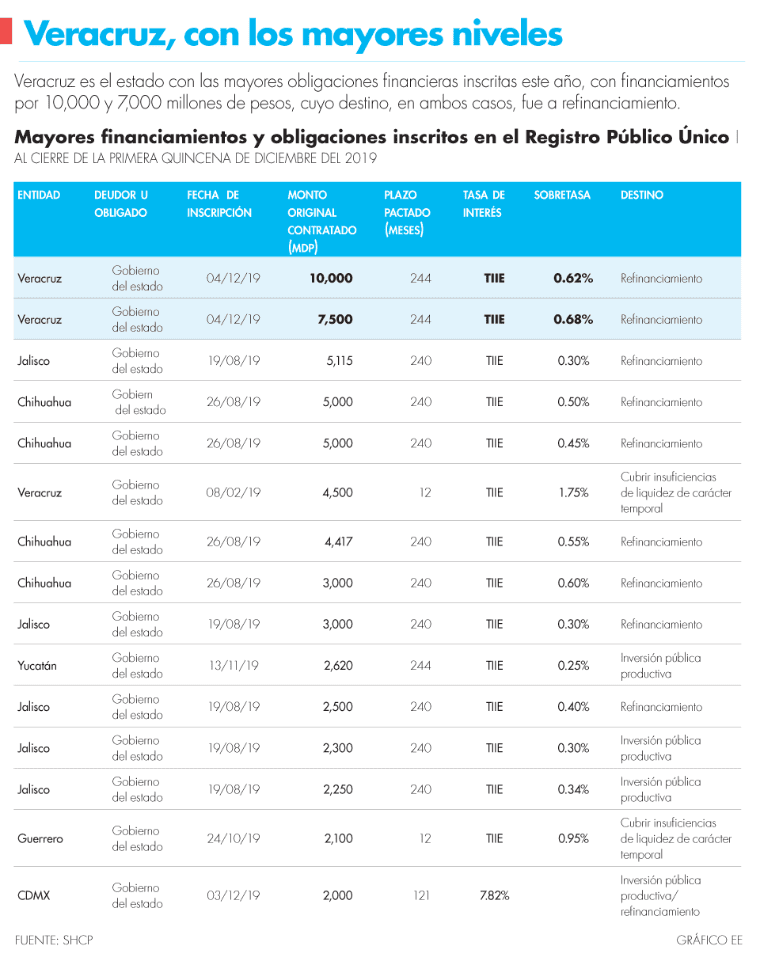

Los mayores montos se mostraron en Chihuahua (34,413 millones de pesos), Veracruz (24,320 millones) y Jalisco (20,460 millones), que en conjunto sumaron 67.8% del total de 116,834 millones.

De la deuda adquirida por Chihuahua, 79.8% se dirigió a refinanciamiento, 12.1% a cubrir insuficiencias de liquidez de carácter temporal y 8.2% a inversión pública productiva. Por deudor, 99.5% corresponde al gobierno estatal y el resto, a los municipios de Chihuahua, Cusihuiriachi y Jiménez. De los 27 financiamientos inscritos, 11 tienen un plazo de pago de 240 meses (27,454 millones de pesos).

En el caso de Veracruz, 80.2% se destinó a refinanciamiento, 18.3% a cubrir insuficiencias de liquidez de carácter temporal y 1.3% a inversión pública productiva. Por deudor, 98.7% incumbe al gobierno estatal y el resto, al municipio de Ixtaczoquitlán y el Poder Judicial del estado. De sus 12 créditos, seis tienen un plazo de pago de 300 meses y cuatro de 240 meses (19,807 millones de pesos).

Por último, en Jalisco, 69.3% se destinó a refinanciamiento, 27.5% a inversión pública productiva, 2.3% a cubrir insuficiencias de liquidez de carácter temporal y 0.8% al binomio inversión pública productiva/refinanciamiento. Por deudor, 95.0% pertenece al gobierno estatal y el resto a los municipios de Ameca, Autlán de Navarro, Guadalajara, Puerto Vallarta, entre otros. De sus 34 obligaciones contratadas, nueve tienen un plazo de pago de 240 meses y cuatro de 240 meses (19,435 millones de pesos).

El Economista